Los confinamientos selectivos y menos estrictos para combatir la segunda oleada de infecciones por COVID-19 limitarán el ritmo de la recuperación.

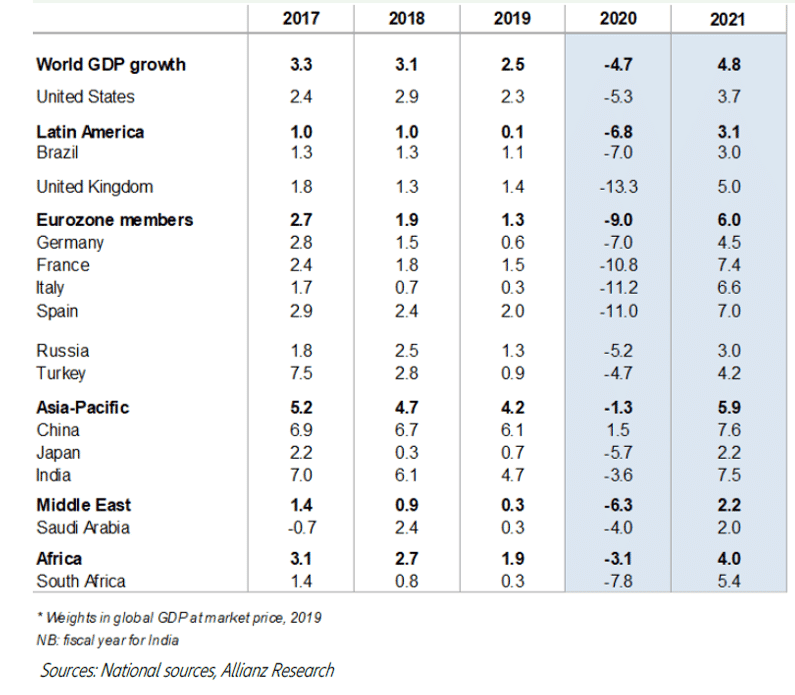

Según las previsiones de Euler Hermes, el PIB mundial se contraerá un -4,7% en 2020, seguido de un +4,8% en 2021. Desde abril de 2020, la economía mundial ha estado operando a una capacidad del 70% al 80% y se espera que esta situación persista hasta el cuarto trimestre de 2020, aunque en menor medida, debido a los confinamientos selectivos para combatir nuevos brotes y a las prolongadas restricciones sanitarias.

La economía mundial volvería a los niveles anteriores a la crisis a finales de 2021. Algunos países a los que habrá que estar atentos son Brasil, México, Estados Unidos, India, Indonesia, Reino Unido y Sudáfrica, ya que corren un mayor riesgo de rebrote y de falsos reinicios.

El estímulo monetario y fiscal en respuesta a la crisis de la COVID-19

Este estímulo ha ascendido a más de 18 millones de dólares en 2020, 1,3 veces el PIB de China. Sin embargo, los distintos rendimientos crearán recuperaciones divergentes. Los índices de impulso monetario de Euler Hermes muestran niveles récord en Estados Unidos, la zona euro y Reino Unido. Sin embargo, China está todavía muy lejos de los picos alcanzados tras la crisis financiera de 2009. Mientras tanto, el apoyo fiscal mundial ha ascendido a 10,4 billones de dólares desde marzo de 2020 (12% del PIB mundial), lo que para los países representa entre el 3% y el 18% de su PIB.

Esto, junto con la magnitud de los estabilizadores automáticos, determinará las futuras trayectorias de recuperación de cada país. Según las previsiones, Alemania, Holanda, Suiza y Austria se recuperarán más rápidamente; mientras que Japón, Estados Unidos, España, Reino Unido e Italia probablemente necesitarán más estímulos fiscales para compensar la debilidad de los estabilizadores automáticos. Europa no alcanzaría los niveles de PIB anteriores a la crisis hasta finales de 2022, mientras que China y Estados Unidos llegarían un año antes, dependiendo de la gestión de los rebrotes. La cuestión clave sigue siendo el apoyo a la recuperación que está por llegar, junto con la ayuda específica para los sectores más afectados hasta final de año. Con mayores riesgos de solvencia en el segundo semestre de 2020 y 2021, las insolvencias mundiales aumentarían un +35% en 2020-21.

Ciclo de inversión: los «mercados pavlovianos» generarán un régimen de alta volatilidad

Como reacción a los anuncios de políticas monetarias y/o fiscales expansivas, los mercados tienden a depender excesivamente de la eficacia de las medidas políticas. Para 2020, cabría esperar que los bonos alemanes a 10 años terminen el año en -0,5% y los bonos del Tesoro de Eestados Unidos en el 1,0%, ligeramente por encima de los niveles actuales.

El comercio mundial no volvería a los niveles anteriores a la crisis antes de 2023

Esto es así porque las corrientes internacionales en el sector de los servicios seguirán deteriorándose aún durante un tiempo. Se prevé una contracción mundial del comercio de -15% en volumen en 2020, con una recuperación del +8% en 2021 y el +4,1% en 2022. Las pérdidas de las exportaciones (4,5 millones de dólares en 2020) también revelarán grandes asimetrías entre países y sectores. Las actividades de servicios tardarán mucho más en recuperarse (2023 en el caso de los servicios de viajes y transporte) en comparación con el comercio de bienes, que esperamos que vuelva a los niveles anteriores a la crisis a finales de 2022. El sector de la energía será el más afectado (-733.000 millones de dólares de pérdidas en exportaciones), seguido de los metales (-420.000 millones de dólares) y los servicios de transporte vinculados a los fabricantes de automóviles (-270.000 millones de dólares).

El crecimiento del PIB se verá afectado por las consecuencias de la crisis, a medio plazo

Observamos una ‘zombificación’ acelerada de las empresas, los bancos y los mercados laborales, así como un deterioro del riesgo social y político y pérdidas en las capacidades de producción. En comparación con otras economías desarrolladas, es probable que Estados Unidos pierda -1pp en diez años, principalmente debido a una gran acumulación de deuda pública. Aunque no se espera un cambio de régimen comercial (reubicación/rescate) a corto plazo, es poco probable que los niveles arancelarios anteriores a Trump regresen, a pesar de la reducción de la incertidumbre comercial entre Estados Unidos y China tras las elecciones estadounidenses.